我在《风险投资的抛物线左侧退出理论》中提出了抛物线左侧退出思想,这是指导我投资和退出的重要理论依据。我将抛物线分解成三条抛物线:

行业的成长曲线:每个行业都要经历萌芽、成长、成熟、衰退四个阶段;

资本的周期曲线:每个细分行业也会经历资本的平淡、关注、高涨、退潮四个阶段;

企业的成长曲线:每个企业也有其成长路径与曲线。

每一条曲线都是一个抛物线,有其顶点,有其谷底;每笔投资的收益都受到三条曲线的影响,是否能精确判断企业所在每条曲线的位置,灵活制定退出策略,将极大的影响投资收益。

任何一条抛物线到达顶点都应该考虑退出;如果能在三条曲线同时达到顶点时退出,投资收益必然是*化;而如果等到三条曲线都到了低点时才退出,自然是一笔极为失败的投资。

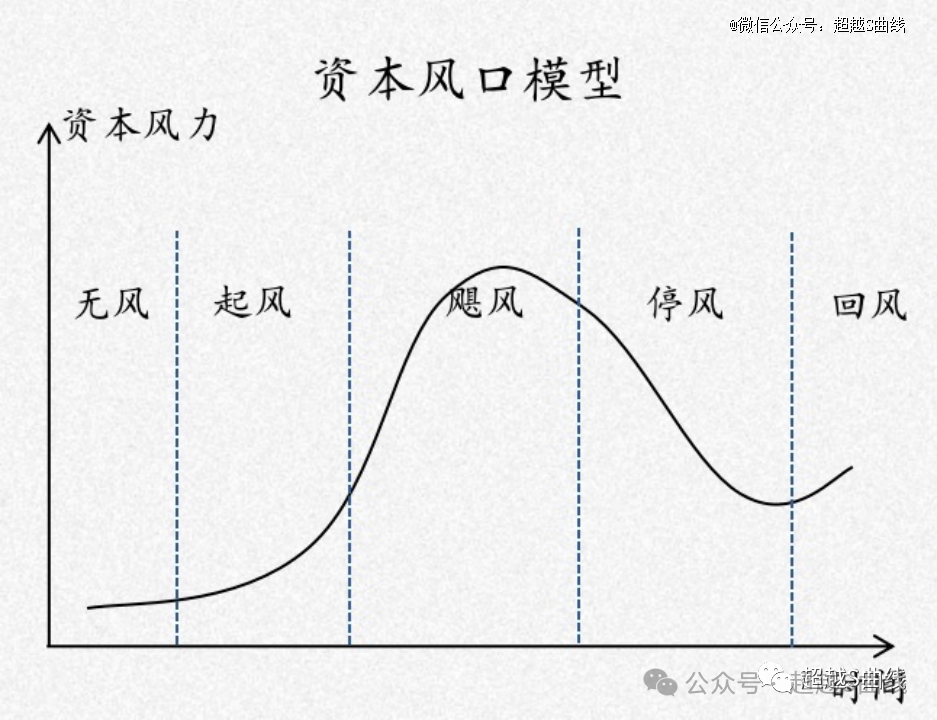

就资本的抛物线而言,我们所说资本周期,指的是一二级市场的投资,而非宏观经济的资本周期。我在2017年时曾首创了资本风口模型,描述了一级市场的资本周期走势图。每一个行业的资本风口都将经历无风、起风、飓风、停风四个阶段,是否会回风则视情况而定。

无风:该行业还不受资本市场的关注,只有少数公司在默默无闻的坚持和耕耘;比如在2015年之前,半导体行业一直没有得到资本关注;

起风:该行业逐渐受到一些资本关注。导致逐渐受到关注的触发事件可能包括内外部环境的变化、技术的突破、头部具有市场号召力的投资机构的投资等。比如共享单车在获得知名投资机构之前,一直不受关注;而金沙江、经纬等投资机构的重金投资,则引发了市场对其模式和未来前景的重新评估;同样,2020年之前新能源投资也不太受资本市场关注,而随着蔚小理上市的财富神话,带动了整个新能源车、电池、材料等产业链的资本全面爆发;

飓风:该行业的资本关注已经达到了高点。比如2020年随着港股18A的开放,生物医药公司在港股表现很好,从而带动了一级市场对生物医药行业的追捧;2021年,新消费带动的一店一亿估值,使得投资机构都饥不择食的押注消费项目;2022年几乎全市场都去看新能源赛道,新能源的风口也达到了顶点;

停风:随着时间推移,很多公司表现不及预期,资本逐渐撤离该行业。典型的就如2023年开始,当年盛极一时的新消费公司开始破产、倒闭、衰退,资本基本已经不再问津;

回风:在经历了一段时间的蛰伏之后,一些公司逐渐走出了行业的低谷,用业绩证明了自身的能力;或者是由于新的故事重新开启,又迎来了新的一波风口。比如VRAR行业,在2015年左右经历了资本的风口,随后在2017-2019年经历了绝望之谷,大多数公司都已经死亡,然而随着2020年元宇宙概念的火热,VRAR在2020/2021年似乎又有所回暖。

2.硬科技投资到了资本的抛物线顶点

最近,随着资本市场的剧烈变化,我个人感觉,硬科技投资到了抛物线的顶点,原因如下:

lIPO政策的变化,使得硬科技上市窗口急剧收窄

硬科技之所以能在过去几年如此火爆,个人认国内自主可控创新的共识*、注册制背景下非盈利企业上市窗口打开等原因影响。

现在这两个因素的影响程度都不同程度的下降了。虽然自主可控依然重要,但随着过去几年的赶作业,不少领域已经得到了初步补足,痛点不像之前那么痛了;而非盈利企业的IPO机会窗口实质性关闭,则是让大量硬科技企业悬在空中,上不了下不去,非常尴尬。

今天,我们可以预期至少3年内,非盈利的硬科技企业是没法上市的了。这种预期的消失,将使投资人在投资时会更注重财务数据和企业商业能力。而在此之前,硬科技企业的估值跟财务数据和商业能力没多大关系,而是跟故事是否宏大、技术含量是否高精尖、团队的科学家title是否足够高、论文影响因子有多高等相关。所以才会出现如下表中一二级市场严重倒挂的奇葩现象。

资金层面,投资机构普遍缺钱,国资返投要求越来越普遍

当前中国一级市场资金的状态是:

投资金额连续三年快速下滑:从2021年的从2021年的14228亿下降至6928亿;下降了52%;

投资事件数量更是每年30-40%的下滑;

美元基金投资金额下降了80%,市场最有钱、最舍得给钱的主没了;

国资LP占到了整个LP出资额的80%。

这些变化带来的结果是企业融资越来越难,投资越来越不纯粹越来越不市场化,返投要求越来越多,回购要求越来越普遍,对风险的容忍度越来越低。

根据市场的反馈,现在一个A轮企业的融资周期普遍要9-12个月的事件,融资周期和成本变得更高了。

l项目层面,硬科技投资的答卷并不如人意

硬科技投资从2019年左右开始,到现在5年左右的事件,从结果来看,很多企业交出来的答卷并不如人意:

一方面,企业商业化严重滞后。尽管我们对硬科技商业化滞后有所预期,但其实际结果比我们的预期还要差的多的多。从投后跟踪来看,一个企业的商业化进展如果比预期推迟1年,是一个发展还不错的企业;如果推迟2年,是能理解和接受的。但实际情况是,很多企业的商业化可能比预期推迟3-5年。科技成果从实验室转化到规模化商业的过程是艰难的,而这些带有技术理想和情怀的科学家们显然高估了技术的价值,严重低估了商业的难度。究其原因,一切2B的生意都是一个产品、技术、价格、商情关系、信任建立等多种因素影响的事情,而不是一个单纯的技术和产品影响。

另一方面,企业的估值严重透支企业真实价值。我之前分析最近的并购案例,驭光科技最后一轮估值20亿,然而其成立7年时间,收入也只有3000万,花了投资人五六亿,却只能创造如此了了的收益。然而驭光科技并不是个案,市场上有太多公司只有三四千万收入却估值高达10亿以上。在我看来,对于硬科技早期企业,估值超过10倍PS的都是高估的。

市场中存在大量一级市场公司估值高于二级市场龙头标杆企业的现状,一二级市场价格倒挂严重,随着二级市场的下调,面对一级市场的高估值项目,投资人还不如去买二级市场的公司。

基于上面的一些原因,我认为硬科技行业的资本抛物线曲线已经到了顶点,实际上很多案例已经得到体现:

大量以科创板二三四五套标准的公司上不了市,将触发一系列回购条款,带来连锁反应。只要有一家投资机构发起回购诉求,将导致其他投资机构的跟进,从而给创始人和公司放带来巨大的压力。最近为什么很多公司愿意委身并购,回购压力就是一个相当大的原因。

大量高估值的公司融不到资。那些在行业高点时将估值拉的过高,但业绩却没有跟上的公司,都在经历融资的折磨和痛苦。按照过往的估值势必很难融,但是要降估值就要触发反稀释,如何选择是一个为难的事情。更可怕的是,很多投资机构一听你的上一轮估值就不跟你聊了,懒得浪费时间。

为了融资,不得不接受各种附带条件。最常见的就是拿不到市场化的钱,就拿了地方政府的钱,在各地设立分子公司,公司人不多,分子公司很多,管理成本巨高,各种与政府协调沟通满足返投的成本巨高。

为了降估值,要求早期投资人三折四折卖老股,降低新投资人综合成本。新投资人嫌过去估值太高,于是创始人提出让早期投资人三四折卖老股,这样好让综合成本能降到上一轮的70%。早期投资人虽然卖的便宜,但自身退出压力也是山大,好歹也还是赚钱的;最后两轮投资人心里五味杂陈,暗自懊悔自己做了冤大头。

3.对于硬科技企业的建议

尽*程度的节流,降低支出,降低亏损:该裁员的裁员,该降薪的降薪,原来很多人都是行业泡沫期花大价钱从外面挖过来的,我个人觉得基于现在的市场行情,降薪不会导致影响公司发展的人员变动;减少对于过于前沿的技术的研究投入,要将投入重点放到能快速商业化的项目上来;减少其他一切不创造商业化价值的投入,减少行政办公成本等;

尽*可能做好商业化:将核心资源投入到能*化商业化的领域,不要到处去挖浅井,而是要找到一个能做大做深的深井;老大*要到业务一线、客户一线,倾听客户的需求,寻找机会,不能只坐在家中指挥;企业的本质就是赚钱,要彻底转变过往技术情怀的思维,向商业化的思维方向转型。自强则万强,只有自己在商业上证明了自己,才能得到大家的认可;

放弃对高估值的执着,以尽快拿到钱为*目标:没有流动性的高估值是镜花水月,对创业者来说没什么意义。储备足够多的钱,过完这个冬天,才是*要务。我个人预测,在未来半年,一级市场的B轮及以后阶段的估值至少整体上降30%,资本市场的严峻是滞后的,但很快就会到来。谁能储备足够多的粮食,度过这个冬天,熬死了别人,才能剩者为王。

做好过苦日子的长期准备:个人觉得这个寒冬差不多要2年时间,甚至可能更长时间。在这两年内,做好过苦日子的长期准备,练好内功,等到好日子来时再一跃而起。

免责声明:该文章系本站转载,旨在为读者提供更多信息资讯。所涉内容不构成投资、消费建议,仅供读者参考。